来伊份踩中“小红书概念”六连板 业绩预亏后高位退潮 警惕热点助推的股价泡沫

- 汽车

- 2025-01-17 17:43:04

- 16

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:上市公司研究院

作者:君

1月16日晚间,来伊份发布《2024年年度业绩预减公告》,预计2024年归母净利润为-8600万元左右,同比下滑251%左右;扣非后净利润预计为-7600万元左右,同比下滑750%左右。

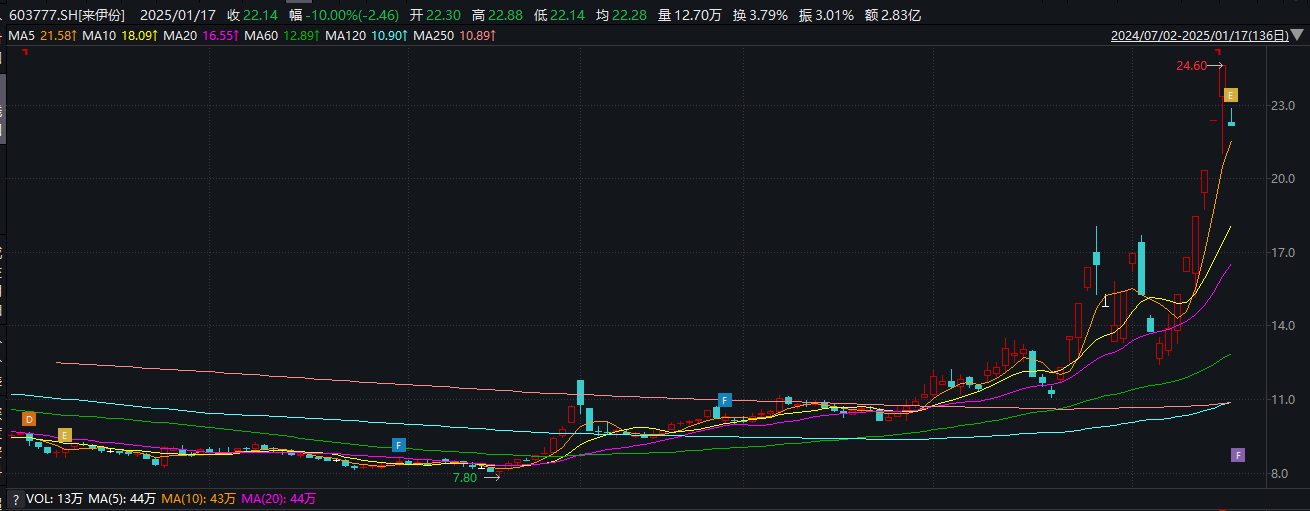

公告一经发布,17日,公司股价高位退潮,盘中-10.0%跌停,报22.14元/股。此前的9-10日,13-16日,公司因踩中“小红书概念”连收6个涨停板,股价从13.66元/股迅速抬升至24.6元/股。

业绩增长失速 盈利水平垫底

来伊份2002年创立,2016年10月于上交所主板首发上市,成为“主板零食第一股”。

来伊份是一家经营自主品牌的休闲食品全渠道运营商,致力于构建国内领先的专业化休闲食品连锁经营平台。公司产品来自全球五大洲20多个国家和中国25个省市地区,主要覆盖坚果炒货、肉类零食、糕点饼干、果干蜜饯、果蔬零食、豆干小食、海味即食、糖巧果冻、膨化食品、进口食品、冲调速食、礼文化、饮品13大核心品类,1400余款商品。

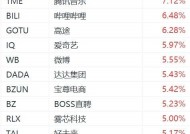

2012年之后,线上渠道快速兴起,这一阶段,以三只松鼠、良品铺子、盐津铺子为代表的企业借助线上渠道红利,以轻资产的经营方式迅速吸引资本,规模体量实现了快速提升,2016-2023年的营业收入复合增长率分别达16.88%、12.44%和27.65%。特别是,盐津铺子2019-2023年的营收规模从13.99亿元飙升至41.15亿元,短短5年时间里几乎翻了三倍。

然而,来伊份却仍专注于线下门店,未及时抓住线上销售模式的变革方向与行业风口,营业收入复合增长率仅为3.05%,成了休闲零食行业的“吊车尾”。上市首年,来伊份线上业务收入约为2.4亿元,占营业收入的比例仅7.42%左右;同期,三只松鼠、良品铺子线上业务占比分别为96.82%、33.69%,来伊份线上渠道的开拓效率已远远落后。甚至于2023年,来伊份的电商收入占营业总收入的比重也还是只有8.26%,门店零售的收入贡献率继续超六成。

2023年,受上海区域特定渠道团购业务收入减少的影响,以及部分电商业务战略调优后业务规模下降的影响,来伊份实现营业收入39.77亿元,同比减少9.25%,系上市以来首次下滑;盐津铺子的营业收入则同比大幅增长42.22%,实现后来居上,营收规模首次超过来伊份。

2024年1-9月,来伊份实现营业收入25.23亿元,较上年同期下滑15.96%;盐津铺子、三只松鼠的营业收入分别同比增长28.49%和56.46%;良品铺子的营业收入虽也下滑,但降幅仅是公司的一半左右,营收规模仍是公司的两倍。

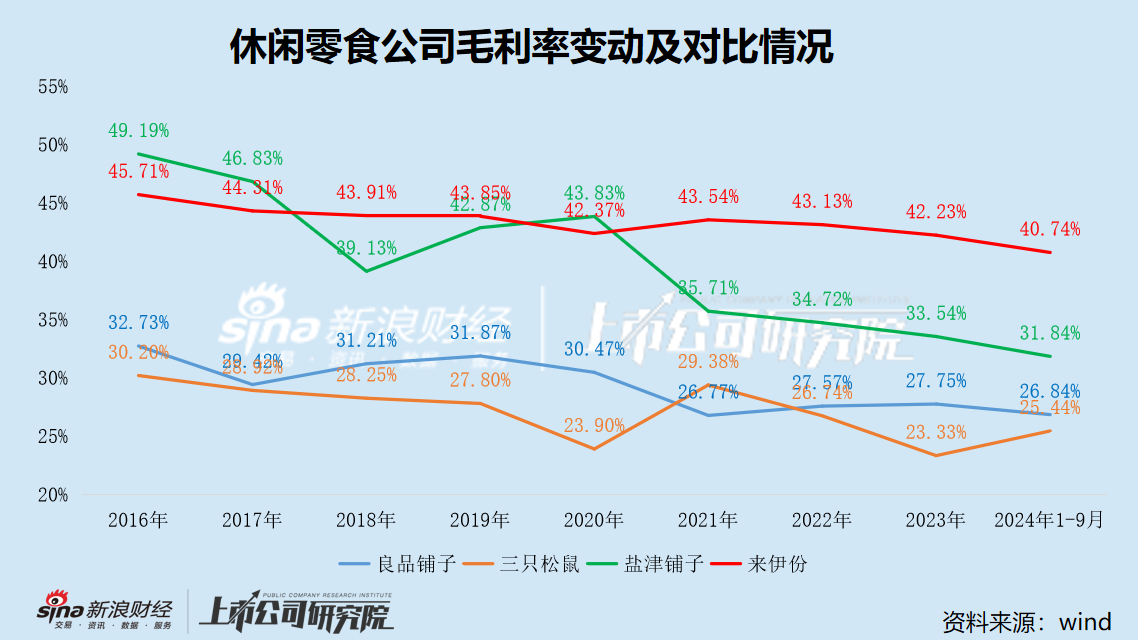

利润端,来伊份的线下门店以高端零食集合店为主,主要采取渠道品牌模式,采用代工模式,用强渠道背书提升毛利率水平。因此,与其他休闲零食商相比,来伊份的销售毛利率极高,且受行业“内卷”影响较小。2024年1-9月,来伊份的毛利率虽处于历史较低水平,但仍达40.74%,高出盐津铺子10个百分点,高出三只松鼠、良品铺子约15个百分点。

与线上起家的、良品铺子不同,来伊份销售渠道仍以传统线下门店为主,且由于需维持品牌形象,门店装修要求严格,故成本也相对较高。2021年至2024年1-9月(下称“报告期”),休闲零食行业的期间费用率均值分别为26.19%、24.20%、21.94%和21.69%,而来伊份的费用率则高达44.61%、40.60%、41.48%和43.27%,是同行的两倍多,严重侵蚀了利润空间。

也因此,来伊份陷入“高毛利率 低净利率”的尴尬困境。报告期内,来伊份的销售毛利率均高于40%,但净利率仅为0.74%、2.33%、1.56%和-1.77%,在休闲零食行业中处于垫底水平;同期,可比公司均值分别为4.67%、5.25%、5.93%和5.97%。

三只松鼠、良品铺子、盐津铺子自上市以来的净利润从未亏损,而来伊份2020年净亏损6519.54万元,2024年预计净亏损8600万元左右。截至2024年9月末,来伊份的未分配利润为4.59亿元,三只松鼠、良品铺子、盐津铺子分别为17.26亿元、11.95亿元和9.55亿元,分别是来伊份的3.76倍、2.6倍和2.08倍。

有意思的是,相较三只松鼠、良品铺子、盐津铺子,来伊份最早成立也最早上市。

零食渠道迭代升级 行业竞争格局重塑

品类属性和中国区域口味差异决定了零食受渠道影响高于品牌本身,过去四次渠道变革中,抓住机会的公司都获得了快速的发展。供给方式多元化助推了休闲零食行业供过于求,业内新增企业数量增速远超行业规模增速,竞争加剧下公司对渠道带来的增量更为敏感。

2018-2022年中国休闲食品相关企业注册量从2.38万家增加到13.41万家,复合增速54%,同期中国休闲食品行业市场规模从7147亿元增加到8437亿元,复合增速4%,行业内新增企业数量增速远超行业规模增速,更多食品加工企业或者运营公司可以通过新渠道触达消费人群,打破传统线下分销体系的壁垒,零食行业供给失衡,竞争加剧。在此背景下,传统线下渠道和线上电商(淘系、京东、抖快)的营收占比发生了剧烈变化,新渠道的占比大幅增加。

近一轮的渠道变化中,量贩渠道和抖音渠道是新增长极。尤其是零食量贩店近年来发展迅猛,逐渐分薄蚕食休闲零食品牌线下门店的优势。

零食行业变革的底层需求是降本、提率、增收,以零食很忙、好想来等为代表的零食量贩连锁门店,除了压缩渠道层级,还通过规范化、数字化门店管理提升门店效率、优化供应链、高周转,实现高性价比。同时,对产品矩阵进行更多元和标准化管理,采取“白牌+腰肩部产品+引流品”的模式,满足消费者“多好快省”的消费诉求。

零食量贩头部品牌2023年开始兼并收购,两强格局初步形成。行业内量贩零食门店已经近3万家,鸣鸣很忙和万辰集团分别以10000+家和6000家的门店数量遥遥领先于其他品牌。

目前,零售渠道迭代升级,行业竞争格局面临重塑,但来伊份的线下拓展却不尽如人意。

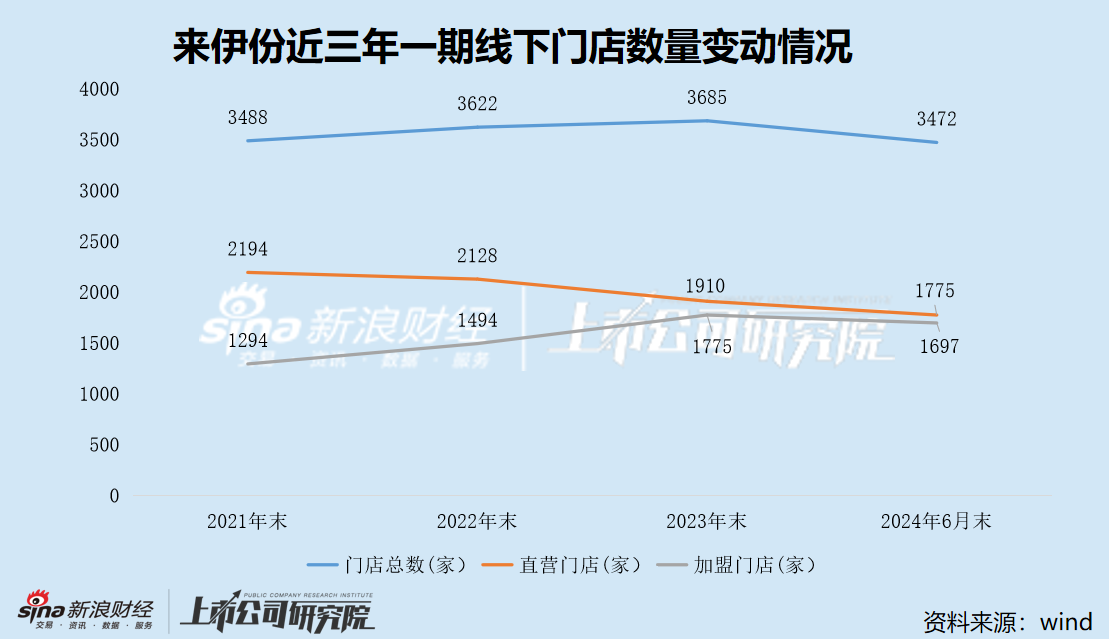

1999年,来伊份第一家门店成立。2017年,来伊份正式推出“万家灯火”门店扩张计划,计划在2023年实现1万家连锁门店规模。2020年,来伊份副总裁张琴在接受国际金融报的采访时,预测2022年公司门店数量将达到6500家,且未来加盟门店与直营门店的比例将会是3:1。

然而,上述目标无一如期实现。

2022年财报显示,来伊份的门店总数为3622家,其中直营门店2128家,加盟门店1494家,加盟门店与直营门店的比例约为3:4。

2023年8月,来伊份运营发展系统副总裁陈玮接受媒体采访时,曾预测2023年年底来伊份的门店数量将达到4000家,至于“万家灯火”战略的万店目标,将在“未来3年”完成。

而截至2023年底,来伊份门店总数为3685家,仅较上年增加了63家,不仅距离“万家灯火”遥遥无期,甚至连4000家的目标都未达到。

2024年上半年,来伊份继续推进以加盟发展为主的“万家灯火”,截至6月末,全国门店总数3472家,较2023年末还减少了213家;其中直营门店1775家,加盟门店1697家,加盟门店数占比48.87%,较2023年末仅上升了0.71个百分点。

面对异军突起的量贩零食商,高度依赖品牌门店的来伊份恐前景堪忧。

有话要说...